光伏玻璃行業分析:格局向好,行業盈利有向上趨勢

一、光伏玻璃行業概述

1.1 光伏玻璃為超白壓花玻璃或超白浮法玻璃

光伏玻璃指的是被專門應用于光伏組件的透光面板。1)晶硅組件封裝的光伏玻璃是指主要 采用壓延法生產的超白壓花玻璃;2)薄膜組件封裝的光伏玻璃是指主要采用浮法生產的超白浮法玻璃。

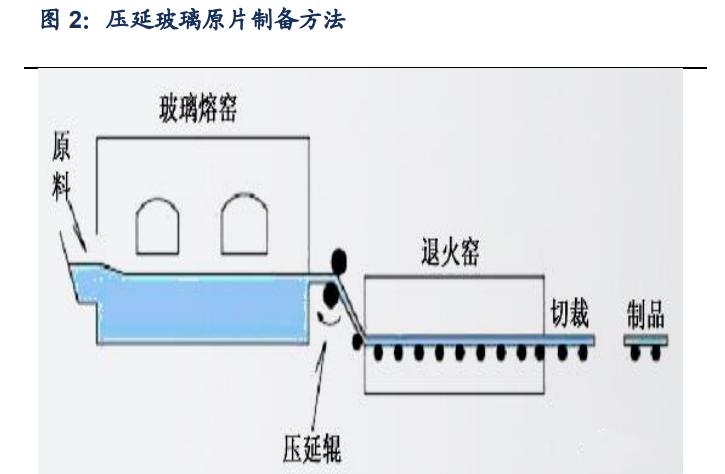

壓延法制備超白壓花玻璃原片的過程主要為投料-熔化-壓延成型-退火-切割-制品。配料進入 玻璃窯爐中后,被熔化制成玻璃液。玻璃液經流液洞進入冷卻部和成形池,冷卻到適合壓 延成型粘度的溫度后,經溢流口進入由光潔度很高的上輥和帶有雕鑄精細花紋圖案的下輥 組成的壓延機壓制成壓花玻璃帶,壓花玻璃帶隨后進入退火窯退火,經冷卻后切裁成規定 的尺寸。浮法是目前生產平板玻璃的主體工藝。原料投料并在窯爐中熔化后,在約 1600℃的溫度下 將配合料熔制成均勻、無氣泡的玻璃液。玻璃液在澄清均化、冷卻后經流槽流入錫槽,漂 浮在密度相對較大的錫液表面上,在重力和表面張力的共同作用下,玻璃液在錫液表面鋪開、攤平成形為玻璃帶。玻璃帶經冷卻硬化,在過渡輥臺拉引輥的作用下,拉離錫槽進入 退火窯,退火后的玻璃經過裁切制成原片。

光伏玻璃具有高強度、高透光率、高耐候性的特點。為提高光電轉換效率,晶硅光伏電池 要求封裝面板玻璃在保護晶硅電池的同時,具有較高的透光率,其中鋼化玻璃要達到 91.5% 以上,鍍膜玻璃要達到 93.5%以上。在制備光伏玻璃過程中為達到高強度、高透光和高耐 候性的特點,需采用鋼化、鍍膜和鍍釉等工藝。相較于普通玻璃,光伏玻璃的含鐵量更低、 承受溫度更高、透光性、抗沖擊性與耐腐蝕性更強。

光伏玻璃是光伏組件不可缺少的重要輔材之一。光伏組件可分為單玻與雙玻兩種,單玻組 件的背板材料大部分為不透光的復合材料。雙玻組件是指由兩片玻璃和太陽能電池片組成 復合層,電池片之間由導線串、并聯匯集到引線端所形成的光伏電池組件。相比普通的單 玻組件,雙玻光伏組件壽命更長,發電效率更高,此外雙玻組件的玻璃耐磨性、絕緣性也 優于傳統單玻組件。

1.2 國內光伏玻璃行業發展迅速

我國光伏玻璃行業發展大致可分為三個階段:第一階段:2000-2005 年,我國光伏玻璃行業處于萌芽期,主要由外資企業主導。法國圣戈班、英國皮爾金頓、日本旭硝子及日本板硝子四家外資企業壟斷了光伏玻璃市場,彼時國內光伏組件生產需高價進口光伏玻璃,國內光伏玻璃制造尚處于起步階段。第二階段:2006-2012 年,我國光伏玻璃行業開始起步。由于國外光伏需求快速增長,帶動了一批國內光伏玻璃制造企業進行產能擴張,以福萊特為代表的領先玻璃企業大舉投入 技術研發和引進先進技術,投建光伏玻璃生產線,實現了光伏玻璃國產化。到 2011 年,中 國已發展成為最大光伏玻璃生產國,占據全球光伏玻璃約一半的生產份額。第三階段:2013 年-至今,我國光伏玻璃行業持續發展壯大。在歐美“雙反”調查的背景下, 2013 年開始我國政府陸續出臺了一系列鼓勵性產業政策,進一步支持光伏產業鏈上下游企業的發展。到 2016 年前后,國內光伏玻璃行業通過十年左右的時間,從依賴進口發展到全球領先,國外企業紛紛退出光伏玻璃市場。發展至今,國內大型玻璃企業已開始在海外建廠,中國已經發展成為全球第一大光伏玻璃生產國,2020 年中國光伏玻璃產能占全球 90% 以上份額。

1.3 光伏玻璃行業具有較高競爭壁壘

光伏玻璃行業的競爭壁壘可分為技術壁壘、認證壁壘、客戶壁壘。光伏玻璃行業擁有較高的技術壁壘。光伏玻璃相比普通玻璃,需要更高的透光率、抗沖擊、 耐腐蝕與耐高溫性能,以及更低的鐵含量。因此超白玻璃在料方設計、工藝系統設計、熔 窯窯池結構、操作制度、控制制度和產品質量標準等方面的要求都遠高于普通玻璃。光伏玻璃作為光伏組件不可或缺的組成部分,需搭載組件產品一同進入認證程序。出口歐 盟、美國、日本等海外市場的光伏組件必須取得當地質量認證,更換封裝玻璃須重新進行認證,認證周期較長且成本較高,因此光伏組件企業更傾向與質量穩定、供貨及時的具備大規模供應能力的光伏玻璃廠商結成穩定的合作關系。光伏玻璃行業客戶壁壘較高。進入光伏組件企業供應商名錄須面臨供應商評審、驗廠、產 品測試、認證、小批量試用、中批量采購直至批量供貨等眾多環節,耗時一般達半年到一 年。

光伏玻璃屬于重資產行業。光伏玻璃行業投資強度較大,產能建設周期較長,且連續生產要求較強。根據各公司公告,建設一座 1200 噸/天的窯爐需要8.7-11.5億元投資成本,建設周期需 1.5 年-2 年以上。原片產品的正常生產須 24 小時連續工作,如果產品質量不穩定將導致生產無法正常進行,且光伏玻璃制造涉及較多的技術環節,單個環節出問題會影響產 品的質量和制成率。

1.4 純堿、鶴崗石英砂、天然氣為光伏玻璃主要原料

光伏的上游原材料主要為重質純堿、鶴崗石英砂、天然氣等。根據百川盈孚,生產 1 噸光伏玻璃需 130kg 重質純堿、800kg 鶴崗石英砂與 130kg 其他原材料,同時消耗 500 立方米天然氣。

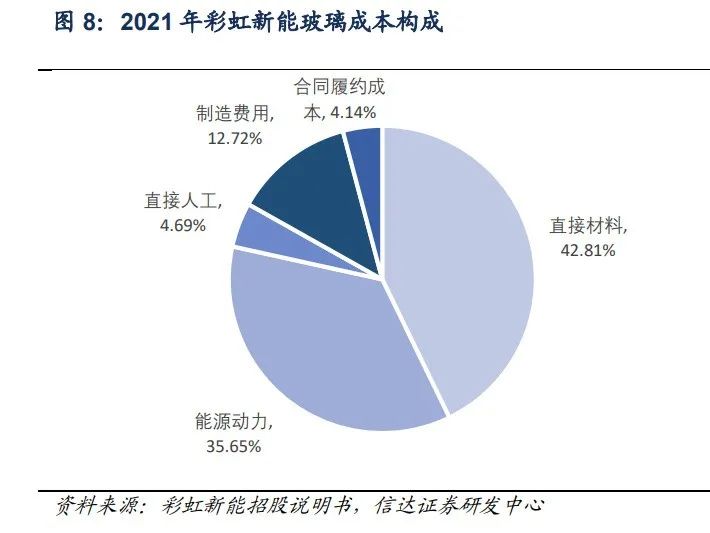

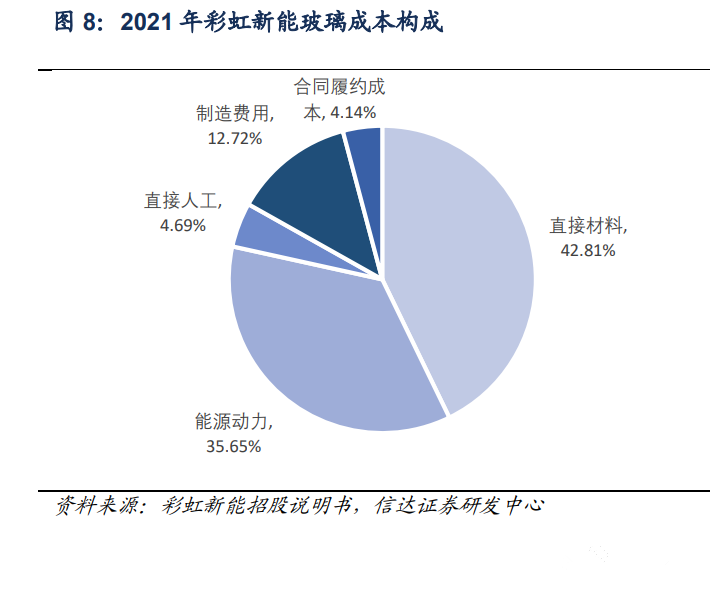

光伏玻璃的主要生產成本來自原材料與能源成本。根據彩虹新能招股說明書,直接材料占光伏玻璃成本 40%以上,能源動力成本占比在35%左右。根據福萊特公告,主要原材料包括純堿、鶴崗石英砂和白云石;能源主要為石油類燃料、電力和天然氣。

二、光伏行業持續高景氣,玻璃需求有望持續高增

2.1 全球碳中和目標確定,光伏行業高景氣有望持續

全球碳中和目標確定。為應對氣候變化,197 個國家于 2015 年 12 月 12 日在巴黎召開的締約方會議第二十一屆會議上通過了《巴黎協定》。協定在一年內便生效,旨在大幅減少全球溫室氣體排放,將本世紀全球氣溫升幅限制在 2℃以內,同時尋求將氣溫升幅進一步限制在 1.5℃以內的措施。各締約方積極響應,將碳中和作為長期發展目標。我國力爭在 2030 年 前實現碳達峰,2060 年前實現碳中和;歐盟、美國、日本等經濟體則將 2050 年作為節點實現碳中和。據 NetZero Tracker 數據顯示,截至 2021 年底,全球已有 136 個國家、115 個地區和 235 個主要城市相繼制定碳中和目標,覆蓋了全球 88%的溫室氣體排放和 90%的 世界經濟體量。

光伏發電成本持續下降,平價時代到來。2010-2021 年全球光伏平準化度電成本由 0.42 美元/度下降至 0.05 美元/度,降幅達 88%。2021 年光伏成為全球電力技術投資的主導者,占所有可再生能源投資支出的近一半。目前光伏發電在全球大部分地區已實現平價,隨著未來技術水平的提高,光伏發電成本仍有較大下降空間。全球光伏產業已由政策驅動發展階段正式轉入平價上網階段,光伏發電已成為具有成本競爭力、可靠性和可持續性的電力來源。

我國風光發電量占比不斷提升。2022 年我國風電和光伏發電新增裝機總量達 1.25 億千瓦, 其中風電新增 3763 萬千瓦,光伏新增 8741 萬千瓦,累計裝機容量合計分別達到 3.7、3.9 億千瓦。2022 年全國風電、光伏發電量 1.19 萬億千瓦時,同比增長 21%,風電、光伏發電量占全社會用電量的比重達 13.8%。

光伏行業高景氣有望持續。我們預計 2023-2025 年全球新增裝機有望從 345GW 增至 544GW,年均復合增速達 25.54%,國內新增裝機有望從 149GW 增至 273GW,年均復合增速達 35.43%。

2.2 組件雙玻滲透率提升,玻璃需求有望維持高增長

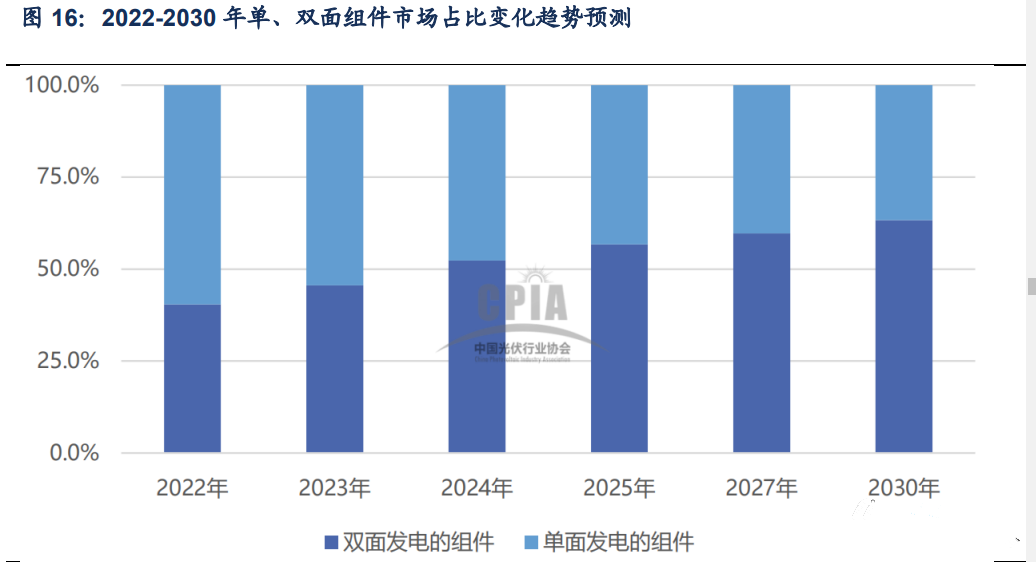

雙面組件的滲透率提升,帶動光伏玻璃需求增速超行業增速。根據 CPIA,2022 年隨著下游應用端對于雙面發電組件發電增益的認可,雙面組件市場占比達到 40.4%。預計到 2024 年,雙面組件將超過單面組件成為市場主流。雙面組件前后均使用玻璃蓋板,滲透率的提 升將帶動光伏玻璃需求增速超光伏行業增速。

光伏玻璃向薄片化發展。根據 CPIA,前蓋板玻璃厚度主要有 1.6mm、2.0mm、3.2mm 和 其他規格,其中厚度為 2.0mm 的玻璃主要用于雙玻組件。2022 年,由于市場對雙面組件需求的增加,厚度 2.0mm 的前蓋板玻璃市場占有率達到 39.7%,厚度 3.2mm 的前蓋板玻 璃市場占有率下降至 59.3%。

行業向 N 型、大尺寸發展。根據 CPIA,2022 年 N 型硅片占比增長至 10%,隨著行業 N 型 技術進步,N 型硅片市場占比將進一步擴大。另一方面,硅片規格朝著 182/210mm 的大尺 寸發展,根據 CPIA,2022 年 166mm 尺寸占比由 2021 年的 36%降至 15.5%,且未來市場占比將進一步縮小;2022 年 182mm 和 210mm 尺寸合計占比由 2021 年的 45%迅速增長至 82.8%,未來占比或將進一步提升。

預計 2023/2024/2025 年全球新增光伏裝機容量為 345GW/449GW/544GW,同時預計雙面組件在 2023/2024/2025 年的滲透率分別為 46%/52%/58%。關鍵假設:1)2023 年 166mm、182mm 和 210mm 不同規格組件占比為 7%/63%/30%,2024 年為 4%/56%/40%, 2025 年為 2%/45%/53%;2)2023/2024/2025 年 182mm 和 210mm 規格的 N 型占比為 25%/43%/55%。測算得出,2023/2024/2025 年光伏玻璃日熔量需求為 7.5/9.8/11.8 萬噸/天,同比增速 49%/30%/21%,CAGR 達到 25.3%。

三、有效產能投放放緩,龍頭份額有望穩中有升

3.1 雙寡頭格局穩固,新增產能落地節奏趨緩

根據工信部統計,截至 2022 年年底,我國光伏玻璃總產能 8.4 萬噸/天。其中根據福萊特與信義光能的年報,兩家公司截至 2022 年底產能分別達到 1.94 萬噸/天和 1.98 萬噸/天,占據行業總產能的 23%和 24%,兩家公司約占據行業產能的 50%。

新建光伏玻璃產能需召開聽證會。2021 年 7 月,工信部發布了修訂的《水泥玻璃行業產能置換實施辦法》,文件中提到新上光伏壓延玻璃項目不再要求產能置換,但新建項目需由省級工業和信息化主管部門委托全國性的行業組織或中介機構召開聽證會,論證項目建設的必要性、技術先進性、能耗水平、環保水平等,并公告項目信息。2023 年預計新增產能 10.2 萬噸/天。根據各省工信廳與發改委相關公告,2023 年相比未來幾年行業新增名義產能最大,但實際落地具備不確定性,23 年后行業擴產節奏明顯放慢, 行業日熔量緩慢增長,截至 2023 年 7 月初,光伏玻璃日熔量約 9 萬噸/天,相較年初增長 18.8%。

上會項目落地時間存在不確定性,實際產能落地情況或不及預期。根據寧夏、山東工信廳的項目公示情況來看,部分項目的點火日期相比上會時有 6 個月以上延遲。另一方面,聽證會新建產能執行口徑預計將收緊,各省對在建產能進行相關的統計工作,如果新建項目沒有實質性建設,可能會關停相關項目,實際產能的落地情況或不及預期。新增產能的釋放需考慮能耗、土地、資金、技術和產能投放時行業盈利情況等。

3.2 龍頭擴產確定性較強,行業格局穩固

雙寡頭擴產確定性較高,市占率有望進一步提升。與二三線企業相比,雙寡頭福萊特與信義光能產能擴張確定性更強,擴產規模更大,有望在競爭中占據更高的市場份額。截至 2023 年 5 月初,兩家龍頭公司的行業出貨占比已經達到 60%,相比 2022 年底已經有所提升,我們預計未來雙龍頭的市場份額有望進一步提升。

3.3 光伏玻璃行業盈利水平有望底部回升

2020 年以來光伏需求持續高增,光伏玻璃在 2020 年下半年出現階段性的供需緊張,導致價格快速上漲,后隨著行業新增產能釋放,價格回落至歷史較低位。

光伏玻璃產量同比保持增長,近期行業庫存有所下降。根據百川盈孚,2023 年 1-6 月光伏玻璃產量同比增長約 30%。3 月以來,光伏玻璃需求持續高增,新增產量貢獻有限,光伏玻璃庫存有所下降,6 月末庫存相較年內高點下降 5%左右。

2023年純堿價格回落,帶動光伏玻璃盈利小幅回升。2022年光伏玻璃價格較平穩,但原材料價格上漲導致成本上升,光伏玻璃盈利能力承壓。進入 2023 年以來,上游原材料純堿價格回落,帶動光伏玻璃盈利回升。

四、雙寡頭競爭優勢顯著

4.1 雙寡頭盈利能力優勢明顯

在行業盈利情況較好時,福萊特與信義光能的毛利率相對二三線企業可高出約 20 個百分點。2022 年由于原材料價格上漲導致行業盈利整體承壓,雙寡頭在毛利率上仍然可以領先二三線企業約 8-15 個百分點。

4.2 大窯爐降低單位成本,龍頭公司優勢顯著

2022 年后新增產能以 1200 噸規格的大窯爐為主,窯爐大型化成行業趨勢。根據各省聽證會公示情況,新增項目中選用 1200 噸窯爐的最多,占總窯爐數的 68%,另有 15%的窯爐采用了 1200 噸以上的規格,未來大型窯爐比例有望持續提升。

大型窯爐可降低生產單耗,提高成品率。大型窯爐具備更高的熔化率及成品率,生產效率 更高。具體體現在:1)降低單噸能耗,大窯爐內部的燃料和溫度更穩定,因此所需要的原材料和能耗更少;2)提高成品率,隨著單線規模的大幅提升,需切除的廢邊占比、生產線有效面積覆蓋率等指標明顯優化。根據福萊特公告,1000t/d 的窯爐較 650t/d 的窯爐生產光伏玻璃產品成本要低 10-20%。大型窯爐的材料單耗相比小窯爐有所降低,1000t/d 的窯爐相比 650t/d 的窯爐單耗低 3.7%, 1200t/d 的窯爐相比 650t/d 的窯爐單耗低 8.74%。

雙寡頭窯爐大型化技術領先。福萊特早在 2019 年便組織籌建 2 條 1200t/d 的窯爐生產線, 并在 2020 年公告預計新建 5 條 1200t/d 的窯爐生產線,2022 年公告預計新建 6 條 1200t/d 的窯爐生產線,具備先發優勢。信義光能在 2016 年便開始組織投建了 2 條 1000t/d 的大窯 爐產線,在 2018、2020、2021、2022 年又分別投建了 1、2、4、6 條 1000t/d 的大窯爐產線,持續擴充大型窯爐規模。

4.3 領先企業擁有原材料成本優勢

光伏玻璃主要原材料為純堿、鶴崗石英砂、白云石,能源消耗主要為石油類燃料、天然氣和電, 原材料和能源成本是決定玻璃制造整體成本的關鍵要素。根據福萊特公告,2019-2022Q1 期間公司純堿/鶴崗石英砂/白云石/石油類燃料/電/天然氣占其原材料和能源成本平均比例為 26%/15%/3%/26%/16%/13%。

收購鶴崗石英砂礦助力光伏玻璃企業保證原材料供給與降低成本。福萊特自有石英巖礦最大年產能預計可達 810 萬噸/年,按照 1 噸石英巖礦石可加工成 0.6 噸鶴崗石英砂計算,約為 486 萬 噸/年的鶴崗石英砂產能。根據百川盈孚,每噸光伏玻璃需要 0.8 噸鶴崗石英砂,則福萊特自供的鶴崗石英砂可滿足 1.7 萬噸/天的光伏玻璃生產需求,在行業中優勢顯著。

關閉返回

關閉返回